Кредитование под залог недвижимости занимает объемную нишу на рынке банковских услуг. Стоимость жилья держится на таком высоком уровне, что приобрести его за счет собственных средств не могут даже граждане с высоким доходом.

Поэтому вопросы, связанные со способами получения самой выгодной ипотеки, являются актуальными и распространенными.

Значимость этого вопроса подтверждается новыми законопроектами, которые введены в действие с 2018. В них определены условия получения кредита на приобретение жилья с низкой процентной ставкой.

Содержание страницы

На что стоит обратить внимание при выборе ипотеки

Банки разрабатывают программы ипотечного кредитования в соответствии с законодательством и собственной кредитной политикой, поэтому условия в каждой кредитной организации свои.

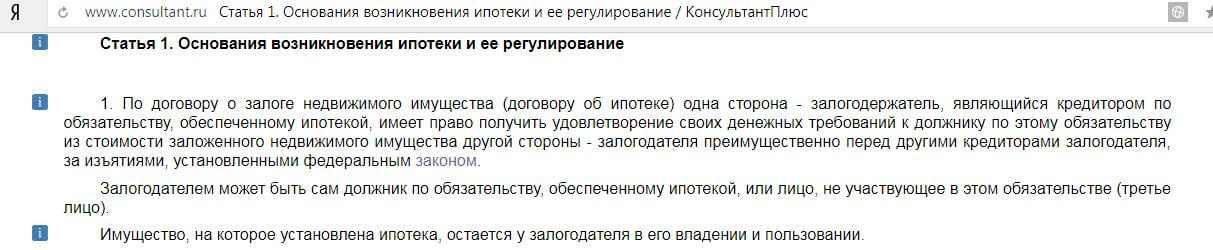

Основные понятия и условия сделки установлены ФЗ №102 от 16.07.1998г. «Об ипотеке». Согласно закону, основанием заключения договора является:

Любым категориям граждан для оформления выгодного кредита необходимо проанализировать ее основные параметры:

- рейтинг кредитной организации;

- процентную ставку и наличие дополнительных комиссий;

- варианты погашения.

Надежность банка-кредитора

Ипотечный кредит оформляется сроком до 25-30 лет, поэтому важно проверить устойчивость кредитной организации.

Важно: Наиболее надежными являются банки с государственным участием: Россельхозбанк, ВТБ, Сбербанк. В них работают все государственные программы, предлагаются хорошие условия заключения сделки.

В банках работают разнообразные программы, воспользоваться которыми могут заемщики разных категорий. Например, условия в ВТБ:

| Программа | Ставка | 1 Взнос в % | Макс. сумма |

| «Больше метров меньше ставка» | 9,5% | 20% | 60 000 000 |

| «Покупка жилья» | 9,7% | 10% | 60 000 000 |

| «Победа над формальностями» | 10,7% | 30% | 30 000 000 |

| «Рефинансирование ипотечного кредита» | 9,7% | — | 15 000 000 |

| Ипотека военным | 10% | 15% | 2 290 000 |

| «Залоговая недвижимость» | 10% | 20% | 60 000 000 |

| Под залог имеющейся недвижимости | 11,45 | — | 15 000 000 |

Популярность и устойчивость кредитной организации можно проверить при помощи специальных рейтинговых агентств. Популярным РА является «Эксперт РА»:

Информация о рейтинге банка, выполнения им нормативных показателей имеется на сайтах Банка России, официальных страницах кредитных компаний в интернет.

Размер процентов по ипотеке

Главным параметром, определяющим, во сколько обойдется стоимость жилья, является процентная ставка по кредиту. Проценты разных банках находятся в диапазоне 8–12% годовых. Причем крупные коммерческие банки зачастую предлагают меньший процент, чем структуры с государственным участием.

Дополнительно на полную стоимость кредита оказывают влияние следующие факторы:

- наличие дополнительных договоров: страхование недвижимости, жизни и здоровья заемщика;

- платные услуги по оформлению сделки: оценка недвижимости (при приобретении жилья на вторичном рынке), регистрация договора залога;

- приобретение жилья у ключевых партнеров банка снижает среднюю процентную ставку на 0,2-0,3%;

- наличие дополнительных комиссий: за обслуживание, ведение счета и т. д.;

- платные варианты погашения ссуды.

Сводная сравнительная таблица предложений банков по ипотечному кредитованию:

| Банк | Минимальный процент | Минимальный первоначальный взнос, % | Максимальная сумма, млн. р. | Страхование |

| ВТБ | 9,5 | 10 | 60 | Личное и объекта недвижимости |

| Сбербанк | 7,4 | 15 | Не ограничена | Обязательно с залогового имущества |

| Россельхозбанк | 8,85 | 15 | 20 | Жизни заемщика |

| Альфа банк | 9,49 | 15 | 50 | Обязательно с залогового имущества |

| Тинькофф банк | 6,98 | 15 | 100 | Обязательно с залогового имущества |

| Юни кредит банк | 9,5 | 15 | 15 | Обязательно с залогового имущества |

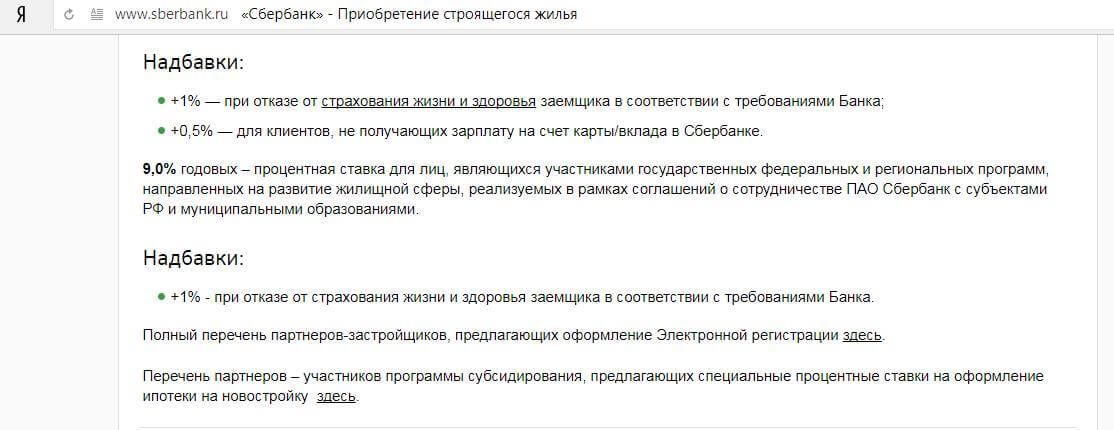

Величина процентной ставки зависит от дополнительных параметров, определяемых банками самостоятельно:

- увеличение ставки при отказе заемщика от страхования жизни и здоровья заемщика, титула;

- оформление онлайн-заявки снижает ставку;

- для зарплатных клиентов ставки снижаются;

- по военной ипотеке индивидуальные условия.

Например, надбавки к проценту в Сбербанке:

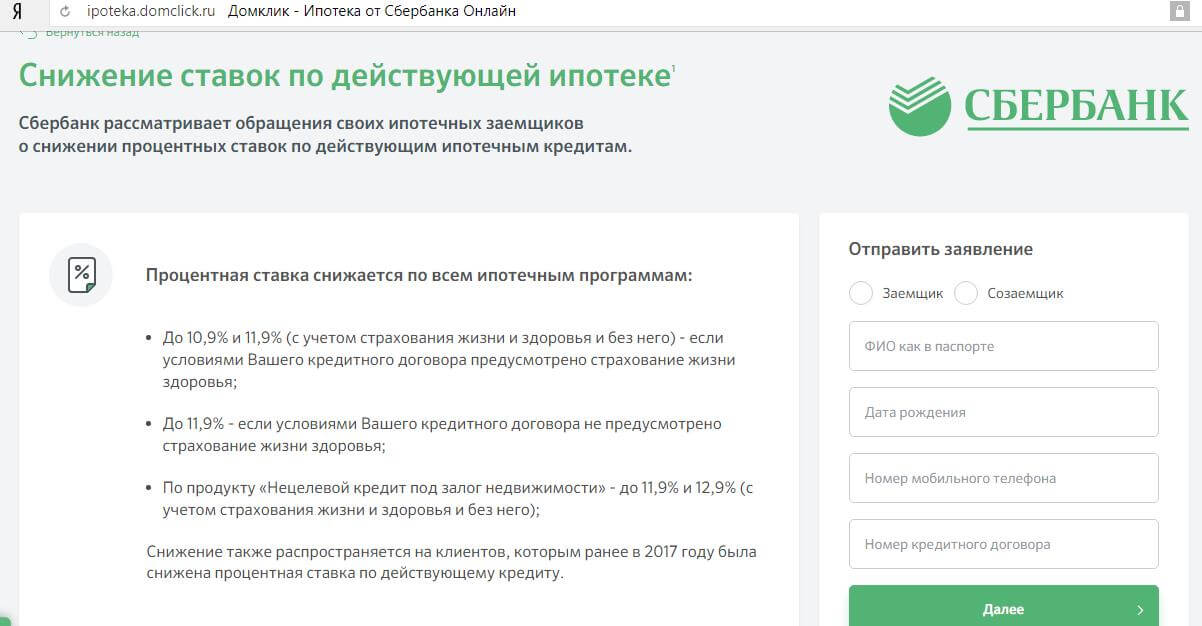

При отсутствии просроченной задолженности, когда кредит еще должен выплачиваться не менее года, и его сумма не менее определенной суммы, банк, по заявлению заемщика, может снизить процентную ставку по ипотеке.

Способы оплаты ипотеки

Погашение задолженности заемщик осуществляет аннуитетными платежами, т. е. весь период кредитования платится определенная сумма денежных средств. Возможность платить тело кредита равными долями, а проценты на остаток задолженности, снизит общую стоимость сделки на 2-3 п. Практически всеми банками разработаны программы равных платежей.

Финансовыми компаниями предлагаются несколько вариантов погашения задолженности.

К бесплатным относятся:

- погашение онлайн через личный кабинет заемщика с дебетовой карты, с электронного кошелька;

- через сервисы бесплатных переводов;

- взнос наличными через банкомат банка;

- оплата через кассу кредитной организации.

При необходимости, заемщик может погасить кредит платными способами:

- перевод средств из другого банка;

- оплата через банкомат другой кредитной компании.

Современным удобным вариантом оплаты является оформление карты банка и привязка ее к ипотечному договору. Это упростит оплату, сделает доступной услугу с любого места нахождения заемщика.

Необходимые документы для минимальных процентов по ипотеке

Финансовые структуры предоставляют возможность оформить ипотеку по двум документам, но такие сделки обладают высокими процентами, дополнительными тарифами.

Чтобы оформить кредит под минимальный процент, стоит выбирать программы с расширенным пакетом документов.

Заемщик должен представить:

- паспорта обоих супругов со вторым документом (СНИЛС, ИНН, заграничный паспорт водительское удостоверение и т. д.);

- справки о доходах и занятости;

- документы на имеющееся дорогостоящее имущество: недвижимость, автотранспорт;

- документы об образовании;

- документы, подтверждающие наличие дополнительных доходов, их размер и периодичность;

- документы на иждивенцев.

Кроме того, необходимы документы на приобретаемую недвижимость. Заемщику необходимо доказать банку свою добропорядочность и высокую платежеспособность, тогда условия по сделке будут самые привлекательные.

Льготы по ипотеке

Категории семей, которые попадают под льготное кредитование могут воспользоваться выгодными способами приобретения жилья.

Необходимо знать: В декабре 2017г. Правительство РФ приняло Постановление №1711, согласно которому в семьях, в которых появиться больше одного ребенка с 2018 г. до 2022 г., смогут приобрести жилье в кредит под фиксированный процент в размере 6% годовых. Срок субсидии на 2 детей 3 года, на 3 детей 5 лет.

Данная категория заемщиков может рефинансировать имеющиеся ипотечные кредиты под эту же процентную ставку. Процесс оформления сделки будет происходить на условиях банка-кредитора, ставку субсидирует государство.

Условия, порядок и параметры заключения договора определены в законодательном акте. Семьи, которые соответствуют данным параметрам, для заключения выгодной сделки, в первую очередь должны обратиться в соответствующие органы за получением разъяснений и рекомендаций.

Дополнительно, льготным кредитованием могут воспользоваться категории заемщиков, попадающие под условия программы «Моя семья», «надежные» клиенты банков, военные.

Программа «Молодая семья»

Программа ипотеки для «молодых семей» имеется в Сбербанке.

Условие акции: одному из супругов менее 35 лет.

Финансирование государственных программ «Молодая семья» переведено на региональные уровни. Условия, величина субсидий, требования к заявителям, определяются местными властями. Для участия в программе необходимо подать заявление в соответствующий орган и представить документы, согласно требованиям.

Зарплатные клиенты банка

Для зарплатных клиентов действуют корпоративные программы банков. Заемщикам не требуется подтверждать свой доход, отсутствуют требования по стажу работы. Обращение в банк, через который клиент получает заработную плату ,гарантирует пониженный процент по сделке на 1-2 п.

Пример, условия в Альфа-банке:

Надежные клиенты

В эту категорию входят бывшие заемщики кредитной организации, которые имеют положительную кредитную историю, высокий доход и положительную репутацию. Дополнительно сюда могут относиться клиенты, имеющие в банке хороший депозит, собственники компаний, которые обслуживаются в кредитной организации и имеют обороты по расчетному счету.

Процентная ставка по ипотеке у этой категории ниже на 1-1,5 п., по сравнению с действующей в банке.

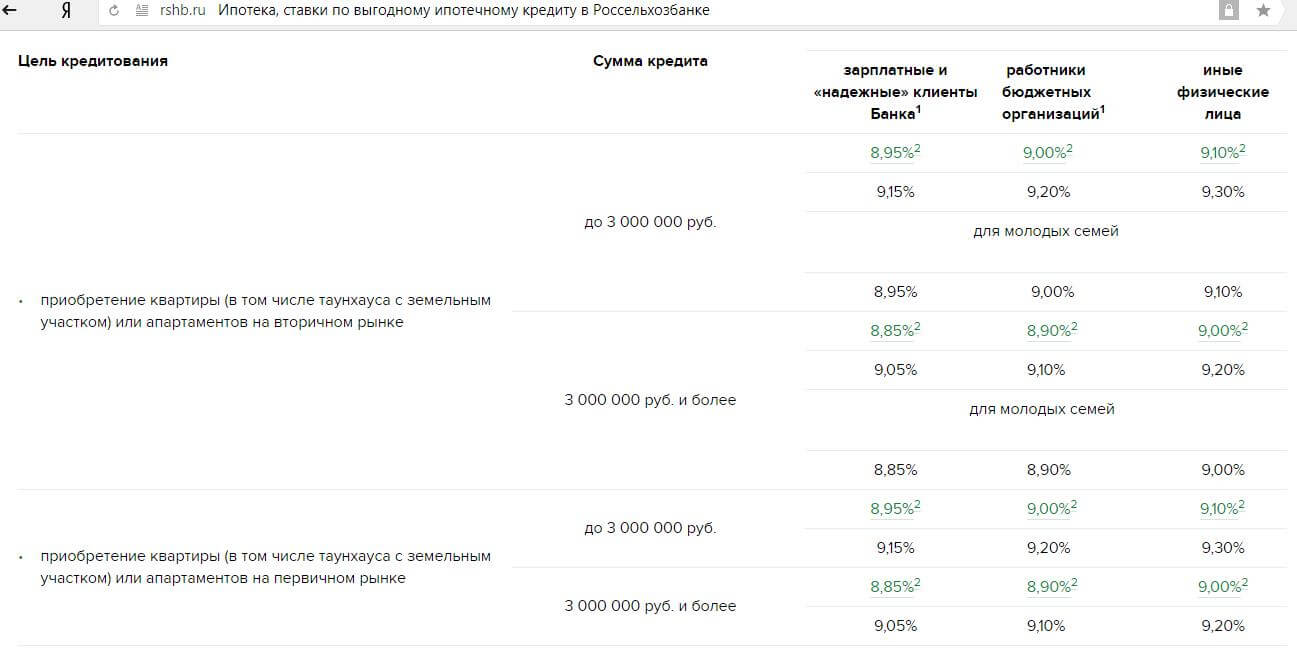

Государственные служащие

Работники бюджетных организаций (правоохранительные органы, педагоги, органы здравоохранения, муниципалитеты, налоговые органы и т. д.) относятся в банках к отдельной категории. Им предлагаются лучшие условия ипотечного кредитования по сравнению с остальными категориями заемщиков. Средний процент ниже среднего на 0,1-0,2%.

Пример от Россельхозбанка:

Материнский капитал

Семьи, получившие сертификат на материнский капитал, смогут использовать его на оплату первоначального взноса по ссуде. Вероятность одобрения таких сделок выше, чем у стандартных заявок, но может быть ограничение выбора недвижимости.

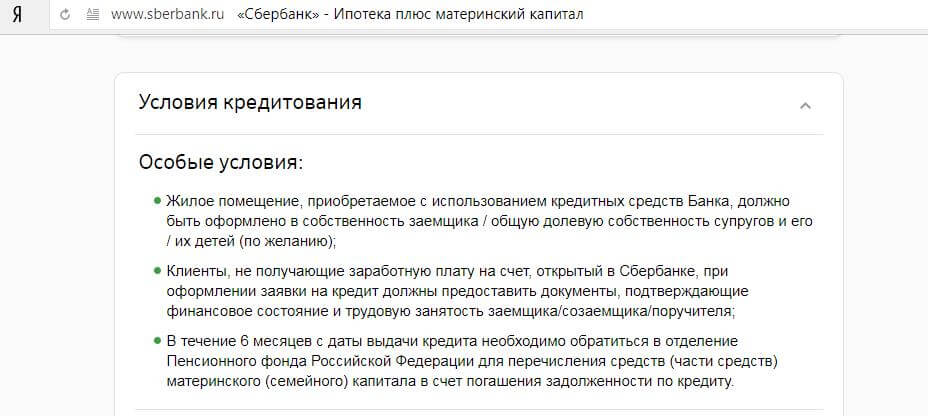

Особыми условиями договоров в Сбербанке являются:

Дополнительная страховка

Страхование недвижимости снижает риски банка, поэтому является обязательным условием выдачи ипотеки. Сейчас в распоряжении банков имеются собственные страховые компании.

Поэтому сделка проходит быстро, клиенту не требуется стоять в дополнительных очередях. Предлагают комплексные программы, которые позволяют сэкономить на страховых взносах. Они включают в себя одновременное страхование недвижимости, титула и заемщика.

Страхование недвижимости.

Недвижимость страхуется от несчастных случаев, бедствий, погрома, пожара и т. д. При обретении жилья на вторичном рынке страхуется титул. Это условие является обязательным во всех банках.

Страховка увеличивает полную стоимость сделки на 0,1-0,5% годовых.

Страхование жизни

Дополнительно предлагается страхование жизни и здоровья заемщика. Этот договор является добровольным, но при его отсутствии процентная ставка может быть увеличена на 1-1,5%, поэтому выгоднее застраховать жизнь заемщика и быть спокойным за надежность сделки, чем переплачивать по кредиту.

Ответы на вопросы

Есть ли дополнительные бонусы у банков для клиентов, оформляющих ипотеку?

Такая программа есть в банке ВТБ. Ипотечному заемщику предлагается оформить потребительский кредит на индивидуальных условиях, по сниженной процентной ставке:

Можно ли подать заявку на ипотечный кредит онлайн?

Возможность подачи заявления онлайн есть во многих банках, в т. ч. Сбербанк, ВТБ, Россельххозбанк, Тинькофф банк и т. д.

Какое жилье можно приобрести в рамках постановления №1711?

В постановлении указано, что субсидия распространяется только на первичный рынок недвижимости.

Введение новых программ выдачи льготных ипотечных ссуд, дополнительно активизирует данную кредитную услугу. Возможность семьям, у которых будет 2 и более детей, оформить договор под 6% годовых, является хорошим стимулом для заключения сделок. Негативным моментом является временность субсидирования 3 и 5 лет, что при сроке кредита в 25-30 лет составляет всего пятую часть.

С другой стороны, другие категории заемщиков, не попадающие под действие Постановления, вынуждены выплачивать значительные проценты по ипотечному кредитованию, величина которых превышает в 10 раз средние ставки по кредитам на жилье в западных странах. Поэтому выгодная ипотека пока остается в России только мечтой.

Брали ипотеку в ВТБ банке, перед эти обошли и обзвонили ни один десяток банков, процент других намного больше. Первая попытка была обратиться в Сбербанк, по программе Молодая семья, но дали разрешение на очень маленькую сумму, для квартиры мизерная. В ВТБ получили одобрение быстро, именно на ту сумму, которая нам нужна. Вроде ни с какими подводными камнями не столкнулись пока.

А мы пока выбираем ипотеку (вернее уже решили, что хотим взять в Сбербанке) и идем как молодая семья. В начале лета у нас пополнение намечается (второй ребенок будет), поэтому рассчитываем попасть под новую программу льгот по ипотеке.

Вообще-то если регулярно экономить и откладывать деньги с зарплаты, то можно собрать неплохую сумму. В некоторых случаях этой суммы может хватить на приобретение жилья. Прочитав эту статью, постараюсь скорей собрать документы.

У меня положительный опыт работы с Газпромбанком. Брал ипотечный кредит на приобретение квартиры в новостройке в Подмосковье. Сложность была в том, что я иногородний и часто ездить в Москву у меня нет возможности. Я обратился в филиал Газпромбанка в моем городе и все решилось большей частью через головной офис банка в Москве. Всего пришлось три раза слетать в столицу: оформить ДДУ, принять квартиру, оформить право собственности (кредит я выплатил досрочно).