Ипотека позволяет приобрести недвижимость даже при отсутствии необходимого количества денежных средств. Для многих граждан услуга становится единственным выходом, поскольку самостоятельное накопление на квартиру займет множество лет. Ознакомиться с условиями получения жилищного кредита на квартиры на вторичном рынке можно здесь.

Однако заявки не всегда удовлетворяются. Эксперты советуют заранее разобраться, почему могут отказать в ипотеке в Сбербанке, и попытаться снизить риск принятия отрицательного решения.

Основной причиной выступает несоответствие заемщика требованиям финансовой организации. Важно помнить о том, что предоставление денег в долг — это право компании, а не обязанность. Поэтому она самостоятельно решает, с кем начать сотрудничество. Однако гражданин может попытаться заранее устранить несоответствие.

Содержание страницы

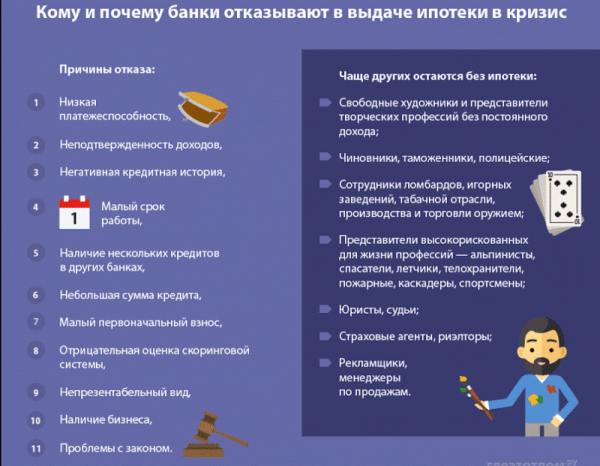

Причины принятия отрицательного решения

Право на отказ в выдаче кредита закреплено в статье 821 ГК РФ. При этом компании не обязаны пояснять причины принятия решения. Соответствующие нормы распространяются и на Сбербанк. Обычно компания выносит подобный вердикт в следующих случаях:

- лицо полностью или частично не соответствует требованиям учреждения;

- заемщик успел испортить кредитную историю;

- в документах присутствуют ошибки или неточности.

Рекомендуется ознакомиться с каждой ситуацией подробнее.

Сбербанк заранее определяет портрет потенциального заемщика. Ознакомиться с его особенностями можно здесь. К клиентам предъявляется ряд требований. Организация согласна сотрудничать с лицами, которые:

- имеют гражданство РФ;

- достигли 21 года на момент обращения;

- к дате закрытия обязательств не будут старше 75 лет;

- имеют официальную работу и осуществляют деятельность в организации свыше полугода;

- за последние пять лет проработали больше 1 года;

- обладают достаточным уровнем платежеспособности.

Большинство граждан РФ имеют относительно небольшой доход. В результате выплата ипотеки может быть связана с рядом проблем. Это влечет за собой потребность в привлечении созаемщика. Его доход будет учтен при расчёте доступной суммы. Лицо, выступающее в этой роли, также обязано соответствовать всем установленным требованиям. Иногда привлекается кредитный поручитель.

Неточности и ошибки в документации

Подходить к оформлению бумаг важно максимально внимательно. Даже незначительная ошибка или опечатка может стать поводом для принятия отрицательного решения, если из-за подобного произойдет расхождение данных. Банк может классифицировать подобное действие как попытку обмана. В результате заявку заемщика сразу отклонят.

Каждый документ важно оформить в соответствии с установленными требованиями и нормами. Все бумаги необходимо привести в актуальный вид. Если заполнение анкеты заявления происходит от руки, важно не допускать ошибок. Если они всё же произошли, лучше переписать документ.

В бланке необходимо отразить личные данные, сведения паспорта, место регистрации и прочее. С работы необходимо предоставить справку о доходах. Она может быть подготовлена по форме банка или 2НДФЛ. Соответствующий документ должен быть заверен печатью и подписями, а также иметь регистрационный номер исходящей документации.

Ипотеку можно взять без справок. Ознакомиться с особенностями выполнения процедуры удастся здесь.

Если лицо имеет отрицательную кредитную историю

Граждане, допустившие просрочки, не всегда являются злостными неплательщиками. Иногда к этому приводит возникновение обстоятельств. В результате возникает непогашенная задолженность. Однако любое нарушение условий кредитного договора в последующем скажется на рейтинге клиента.

Анализируя заявку на ипотеку, банк стремится сотрудничать с надежными заемщиками, поскольку компания вынуждена предоставлять большую сумму денежных средств. Просрочки в прошлом способны преследовать гражданина всю оставшуюся жизнь или, по крайней мере, то время, пока данные хранятся в бюро кредитных историй. Обычно информация находится там в течение 10 лет.

Репутацию гражданина способны испортить просрочки по платежам или нарушение любых условий, касающихся кредита. Рейтинг можно исправить. Для этого необходимо взять несколько потребительских займов и произвести расчёт по ним без нарушения условий договора.

Пояснение кредитного эксперта: Клиент может иметь образцовую кредитную историю и получить отказ на заявку по ипотеке. Ситуация возникает, если у гражданина присутствуют незакрытые обязательства. В результате Сбербанк посчитает, что нагрузка на бюджет слишком велика, и отклонит заявку. Все индивидуально. Каждый случай оценивается отдельно.

Дополнительные особенности оценки заявки

Большинство банков РФ использует соответствующие программы, упрощающие анализ клиентов. Она называется скоринг. Программа была разработана специально для ускорения процедуры изучения данных и быстрого принятия решения. В основе программы специальные алгоритмы и статистические методы. Их применение в работе заставило финансовые организации разработать специальную форму заявок. Важно вносить данные максимально внимательно. Всё это позволит снизить риск отклонения заявки.

Скоринговая система анализирует данные, представленные клиентом. Затем выявляются так называемые “стоп-факторы”, препятствующие предоставление денег в долг. В качестве подобных особенностей выступают:

- человек отработал слишком мало или имеет судимость;

- присутствуют другие незакрытые кредиты, или в процессе заполнения анкеты были допущены ошибки;

- лицо работает неофициально или не состоит в браке;

- присутствует задолженность перед ФНС, инстанциями или управляющими компаниями;

- человек не имеет в собственности дорогостоящего движимого или недвижимого имущества;

- лицо ранее не получало кредитов или успело испортить историю;

- производится покупка недвижимости в неподходящей местности;

- информация о клиенте расходится при выполнении межбанковского обмена данными;

- у гражданина отсутствует постоянная прописка по месту приобретения жилой недвижимости;

- человек не предоставил номера телефонов для оперативной связи;

- лицо находится на учете в наркологическом или психоневрологическом диспансере.

Некоторые программы скоринга включают в перечень стоп-факторов отсутствие высшего образования. Заполняйте анкету на ипотеку грамотно. Особенности внесения данных представлены здесь.

Повторное обращение

Если заявку отклонили, это не повод для отчаяния. Финансовая организация может рассмотреть анкету повторно. Однако предварительно необходимо попытаться устранить причины, которые могли повлечь за собой принятие отрицательного решения.

Если ситуация остается прежней, обычно принимается тот же самый ответ. Обратиться в компанию вновь удастся через 2 месяца после отрицательного ответа. Важно не пренебрегать этим фактором. В иной ситуации анкету отклонят без рассмотрения.

Вывод

Банк стремится сотрудничать только с максимально благонадежными заемщиками, поэтому может отклонить заявку. Причем поводом для отказа способны стать даже незначительные факторы. Получив отрицательный ответ, не стоит отчаиваться.

Вы можете попробовать подать заявку повторно, повысив вероятность получения положительного ответа. Обратиться повторно можно через 2 месяца первичного обращения. Слишком торопиться не стоит. Компания отклонит заявку без рассмотрения.

Уровень дохода всегда был и будет решающим фактором при одобрении ипотеки. Остальные пункты, даже кредитная история, — уже мелочи. Высокая зарплата на стабильной работе сразу все это перекрывает.