Кредиты юридическим лицам в 2019 году можно оформить в коммерческих кредитных организациях и банках с государственным участием. Параметры кредитования будут зависеть от статуса заемщика в банке, его финансового положения, используемой кредитной программы.

Где выгоднее оформить сделку владельцу малого бизнеса, какие условия предлагаются крупными кредитными компаниями, какой банк лучше выбрать для оформления сделки.

Содержание страницы

Виды кредитов для Юр.лиц

Для эффективного управления бизнесом кредитными компаниями предлагаются различные формы кредитования:

- Кредиты могут быть нецелевого характера (например, для текущих нужд, оборотные) или на финансирование целевых затрат (например, на открытие бизнеса, инвестиционные, для исполнения гос. контрактов,).

- По форме предоставления: разовые, кредитные линии,овердрафты, лизинг, факторинг. Сегодня юридические лица могут оформить кредитную карту.

- По наличию обеспечения: бланковые (без залога или поручительства), с обеспечением. Залогом может служить приобретаемое или имеющееся имущество, принадлежащее заемщику или третьим лицам. Залогом выступают: здания, сооружения, квартиры, дома, легковые или грузовые автомобили, специальная техника, оборудование, товары в обороте, ценные бумаги и т. д.В качестве дополнительного обеспечения могут выступать поручительства учредителей юридического лица.

Инвестиционные кредиты

Средства предоставляются на открытие бизнеса, покупку производственной недвижимости, транспортных средств, для модернизации и расширения действующего производства.

Кредиты на открытие бизнеса предоставляются для компаний, которые только прошли процесс регистрации. Обязательными условиями для получения являются:

- Наличие бизнес-проекта;

- В банке-кредиторе должен быть открыт расч. счет;

- Наличие залога в виде недвижимости, поручительства учредителей.

Ссуды для расширения производства предоставляются компаниям, которые работают не менее 6 месяцев, имеют обороты по расчетному счету, могут представить достаточный залог. Могут предоставляться кредиты на финансирование лизинговых сделок, программ слияния (поглощения), экспортное кредитование.

Особенность инвестиционных кредитов в их долгосрочности, их предоставляют на максимальный срок, до 10–15 лет.

Экспресс кредитование

Экспресс кредиты предоставляются действующим клиентам банков на льготных условиях. Деньги удастся направить на развитие бизнеса. Чтобы быстро получить кредит, предприниматель должен ознакомиться со следующими советами.

Деньги в долг могут быть представлены в виде открытия овердрафта, кредита на пополнение оборотных средств, разовые кредиты. Целевое расходование денежных средств не проверяется.

Особенностями кредитов выступают их быстрое оформление, минимальные требования, предъявляемые к заемщику, возможность получения денег без обеспечения. Кредиты предоставляются в сумме до 2–3 млн. руб., на срок до 1–2 лет.

Классическое кредитование

Сюда входят все стандартные виды кредитов, предоставляемые банками юридическим лицам на общих условиях: оборотное кредитование, на покрытие кассовых разрывов, на модернизацию производства и т. д. Кредиты предоставляются в разных формах:

- Разовый. Весь кредит перечисляется на расчетный счет в одной сумме, далее осуществляется его погашение частями или единовременно.

- Овердрафт. Кредитование расчетного счета клиентов банка. Лимит может быть установлен до 50–100% от среднемесячных оборотов по счету. Срок пользования средствами до 60 дней, т. е. минимально за 1 раз в течение 2 месяцев задолженность должна обнуляться, далее можно снова пользоваться заемными средствами в пределах лимита. Обеспечение не требуется.

- Кредитная линия. Бывает двух видов: невозобновляемая – кредит предоставляется отдельными траншами в пределах установленной суммы в определенный период, далее частями погашается; возобновляемая – в течение определенного периода можно брать и погашать кредит по мере необходимости.

- Кредитная бизнес-карта. Установленный лимит можно тратить по своему усмотрению, целевое направление расходования денежных средств не проверяется. По карте предоставляется льготный период пользования, например, в Сбербанке он составляет 50 дней, если закупки производятся в компаниях-партнерах, он дополнительно увеличивается.

Кредиты могут быть целевыми или на любые расходы бизнеса, с обеспечением или бланковые, средний срок кредитования 3–5 лет. Допускается предоставление залога третьими лицами.

Кредиты Юр.лицам с гос.участием

Сделки оформляются в соответствии с программами развития бизнеса, принимаемыми на государственном уровне, местными органами власти. Реализация программ осуществляется через банки с государственным участием.

Особенности программ: строго определенная сумма, срок и процентная ставка, обязательная проверка целевого направления расходования средств, наличие обеспечения.

Рефинансирование

Программы, подразумевающие выдачу кредита на погашение задолженности другого банка. Кредиты предоставляются под льготный процент, возможна отсрочка уплаты погашения задолженности. Допускается увеличить сумму кредитования, если позволяет обеспечение.

Услуга практически идентична рефинансированию ипотеки. Если предприниматель брал средства на покупку недвижимости, нюансы выполнения процедуры отражены здесь.

Особенностями кредитования является то, что кредит перечисляется напрямую кредитору на погашение имеющейся задолженности, возможно частичное обеспечение задолженности.

Оформление кредитов

Оформить кредит можно онлайн или в представительстве банка. Чаще применяется смешанный способ: заявка подается через сайт банка, обрабатывается совместно с менеджером. Далее, клиент с пакетом документов приходит в кредитную организацию для подписания документов и выдачи кредита. При необходимости открывается расчетный счет. Минимальный срок рассмотрения заявки 2 дня после предоставления всех документов.

Требуемые документы

Перечень необходимых документов зависит от программы кредитования, статуса заемщика в банке. Стандартно требуется:

- Свежая выписка из ЕГРЮЛ, документы, подтверждающие внесение изменений (при наличии).

- Паспорта лиц, уполномоченных заключать сделку;

- Финансовые документы: балансы и ф.№2 минимально за 2 последние отчетные даты, сданные декларации с квитанциями об оплате налогов, оперативные финансовые показатели на дату обращения в банк, перечень дебиторов и кредиторов, копии наиболее значимых контрактов, документы, подтверждающие наличие у юридического лица недвижимости, транспорта и т. д.;

- Справка об отсутствии задолженности перед бюджетом, внебюджетными фондами;

- Документы по обеспечению;

- Если у клиента счет в банке еще не открыт: Учредительные документы;

- Если счет заемщика открыт в другом банке, требуется выписка об оборотах по расчетному счету.

Кредитор вправе затребовать иные справки или уменьшить список документов по своему усмотрению.

ТОП-5 Предложений банков для кредитования Юр.лиц

Лучшие условия кредитования бизнеса предлагаются следующими банками:

| Наименование | Максимальная сумма | Максимальный срок | Процентная ставка |

| Сбербанк | 600 млн. руб. | 10 лет | От 11,0% |

| ВТБ | 150 млн. руб. | 12 лет | От 10,0% |

| Россельхозбанк | 1 млрд. руб. | 8 лет | От 9,6% |

| Альфа Банк | 100 млн. руб. | 4 года | От 13,5% |

| Райффайзенбанк | 150 млн. руб. | 10 лет | Инд. |

1. Сбербанк

В организации может быть получен кредит для ИП или юридического лица. Особенности выдачи:

- Можно оформить кредит на строительство, приобретение недвижимости, рефинансирование задолженности других кредиторов;

- Предоставляются кредиты на открытие бизнеса;

- Обеспечением может выступать приобретаемая недвижимость;

- Можно оформить кредитную бизнес-карту;

- Клиенты могут оформить кредит без обеспечения до 2 млн. руб.

Основные программы:

| Название | Сумма,

тыс. руб. |

Макс. срок, месяцев | Ставка |

| Бизнес-инвест | От 150 | 120 | От 11% |

| Бизнес-недвижимость | От 500 | 120 | От 11% |

| Бизнес-проект | До 600 | 120 | От 11% |

| Бизнес-актив | От 150 | 84 | От 11% |

| Экспресс-ипотека | До 10 000 | 180 | От 13,9% |

| Бизнес-оборот | От 150 | 48 | От 11% |

| Экспресс-овердрафт | От 50 | 12 | От 14,5% |

| Бизнес-овердрафт | До 17000 | 12 | От 12,0% |

| Бизнес-контракт | До 600000 | 36 | От 11% |

| Доверие | До 3000 | 36 | От 15,5% |

| Бизнес-доверие | От 80 | 36 | От 12% |

| Экспресс под залог | До 5000 | 36 | От 15,5% |

2. ВТБ

Особенности выдачи:

- Можно оформить кредит без обеспечения;

- Залогом могут выступать товары в обороте, оборудование, недвижимость. Стоимость залога может составлять 85% от суммы кредита;

- Оформляются кредиты на залоговое имущество банка под ставку от 6% годовых.

| Название | Сумма,

тыс. руб. |

Макс. срок, месяцев | Ставка |

| Овердрафт | До 150000 | До 24 | От 11,5% |

| Рефинансирование действующих кредитов | До 150000 | До 120 | От 10,0% |

| Оборотное кредитование | До 150000 | До 36 | От 10,5% |

| Экспресс-кредит | 500–5000 | До 60 | 13–16% |

| Инвестиционный кредит | До 150000 | До 144 | От 10% |

| Кредитование под залог приобретаемой недвижимости | До 150000 | До 120 | От 10% |

| На приобретение залогового имущества | До 150000 | До 120 | От 6% |

| Обеспечение заявки на участие в электронном аукционе | До 35000 | До 12 | 12% |

3. Россельхозбанк

Особенности выдачи:

- Можно оформить кредит на любые цели, без обеспечения;

- Процентная ставка устанавливается индивидуально в зависимости от параметров кредитования;

- Отдельные программы для микробизнеса;

- Оформление кредитов под залог выручки по экспортным операциям;

- Программы с государственной поддержкой МСБ;

- Целевые программы на развитие сельского хозяйства, рыбоводного производства, предприятий марикультуры, пищевой и перерабатывающие промышленности;

- Партнерская программа с ПАО «КАМАЗ»;

- Отсрочка погашения основного долга до 12 месяцев.

| Название | Сумма,

тыс. руб. |

Макс. срок, | Ставка |

| Оборотный стандарт, на текущие цели | Без ограничения | До 24 мес. | Инд. |

| Овердрафт | Инд. | Инд. | Инд. |

| Микро бизнес | До 4000000 | До 36 мес. | Инд. |

| На приобретение коммерческой недвижимости | До 200000 | До 8 лет | Инд. |

| Гос. Поддержка МСП | 3000–1000000 | До 3 лет | 9,6–10,6% |

| Рефинансирование | До 200000 | До 8 лет | Инд. |

4. Альфа Банк

Особенности кредитов отАльфа банка:

- Без залога и поручительства можно взять до 10 млн. руб.;

- Возможность открытия возобновляемой кредитной линии с траншами до 10 млн. руб.;

- Установление максимального лимита по овердрафтному кредиту в размере до 100% от среднемесячных оборотов по расчетному счету, без обеспечения;

- Возможность получить заем от частных инвесторов через площадку Альфа-поток на индивидуальных условиях.

| Название | Сумма,

тыс. руб. |

Макс. срок, мес. | Ставка |

| Овердрафт | 300– 10000 | До 12 | 13,5–16,5% |

| На бизнес цели | 300–10000 | Инд. | 14–17% |

| Возобновляемая кредитная линия | До 10000 | 12 | 18% |

| Банковская гарантия для участия в госзакупках | До 30000 | До 24 | 3% |

| Автомобили и спецтехника в лизинг | До 40000 | До 48 | Удорожание авто на 6–10% |

| Заем бизнесу от частных инвесторов | До 3000 | До 6 | 17,3% + комиссия |

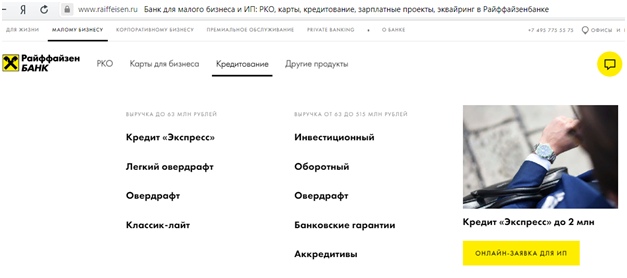

5. Райффайзенбанк

Особенности кредитования юридических лиц в Райффайзенбанке:

- Оформить сделку можно за 2 дня;

- До 5 млн. руб. предоставляется без обеспечения;

- Оформление овердрафта по льготным условиям;

- Отдельные программы для бизнеса с выручкой от 63 до 515 млн. руб. в год.

| Название | Сумма,

тыс. руб. |

Макс. срок, мес. | Ставка |

| Экспресс | 300– 2000 | 4–48 | Инд. |

| Легкий Овердрафт | До 100 | Инд. | 0,1% в день |

| Овердрафт | До 10000 | 24 | Инд. |

| Классик-лайт | До 6300 | 60 | Инд. |

| Инвестиционный | До 150000 | 120 | Инд. |

| Оборотный | До 150000 | 36 | Инд. |

Как оформить кредит для бизнеса на выгодных условиях

Хорошие условия кредитования банки предоставляют следующим заемщикам:

- Своим клиентам, которые пользуются другими продуктами банка: рассчетно-кассовое обслуживание, услуги валютного контроля, эквайринг и т. д.;

- Имеющим в банке работающий расчетный счет, обороты по нему должны быть достаточными для обслуживания долга;

- Срок деятельности юридического лица не менее 6–12 месяцев;

- Прибыльная деятельность, отсутствие производственных убытков минимально за последние 4 отчетные периода;

- Компания имеет положительную кредитную историю в банке;

- Наличие ликвидного и достаточного залога, поручительства платежеспособного юридического лица, учредителей-физических лиц;

При целевом кредитовании, если в сделке участвуют собственные средства компании от 20%.